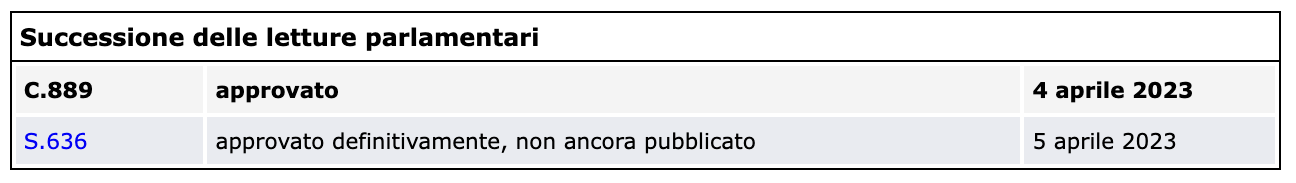

Approvata definitivamente anche al Senato la conversione del DL 11/2023 con tutte le modifiche apportate alla cessione del credito, al Superbonus in 10 anni, ai termini con la remissione in bonis e altre. Manca solo la pubblicazione in Gazzetta Ufficiale per rendere vigenti i contenuti

Ieri, mercoledì 5 aprile 2023, è stato approvato anche al Senato il testo di conversione in legge del DL 11/2023.

Il decreto-legge che ha vietato l’utilizzo della cessione del credito e lo sconto in fattura dopo il 17 febbraio, che ha ridefinito il perimetro della responsabilità dei cessionari, e che in sede di conversione ha subìto diverse modifiche emendative che ti riassumo di seguito in 16 punti.

Tieni in considerazione che mentre sto scrivendo non è ancora stato pubblicato in Gazzetta Ufficiale e quindi molti dei contenuti non sono ancora in vigore, ma l’attesa sarà breve visto che il termine ultimo dei 60 giorni sarà il prossimo 17 aprile.

1) PROROGA UNIFAMILIARI 110%

Prorogato il super bonus 110% per le unifamiliari dal 31 marzo 2023 al 30 settembre 2023. Sei mesi in più per eseguire i lavori e pagare le spese mantenendo l’aliquota più alta già maturata grazie al SAL 30% al 30 settembre 2022.

Stralcio del testo di legge:

“Articolo 01.

(Proroga del termine relativo alle spese sostenute per interventi effettuati su unità immobiliari dalle persone fisiche)

- All’articolo 119, comma 8-bis, secondo periodo, del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, le parole: « entro il 31 marzo 2023 » sono sostituite dalle seguenti: « entro il 30 settembre 2023 ».”

2) DIVIETO DI CESSIONE ALLE PUBBLICHE AMMINISTRAZIONI

Confermato il divieto per le pubbliche amministrazioni di essere cessionari di crediti di imposta derivanti dall’esercizio dell’opzione di cessione del credito e sconto in fattura.

Tempestivamente lo scorso febbraio 2023 il Governo ha emanato d’urgenza il decreto-legge n. 11 che, oltre a bloccare la cessione del credito, l’ha vietata verso regioni e province.

Opportunità che si stava aprendo per risolvere il blocco del mercato della cessione dei crediti che ci portiamo dietro da oltre un anno.

Stralcio del testo di legge:

“1. All’articolo 121 del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, sono apportate le seguenti modificazioni:

- a) dopo il comma 1-quater sono inseriti i seguenti:

1-quinquies. Ai fini del coordinamento della finanza pubblica, le pubbliche amministrazioni di cui all’articolo 1, comma 2, della legge 31 dicembre 2009, n. 196, non possono essere cessionari dei crediti d’imposta derivanti dall’esercizio delle opzioni di cui al comma 1, lettere a) e b).”

3) CREDITI PER BTP

Nuova modifica introdotta con un nuovo comma è invece la possibilità per banche ed intermediari finanziari di poter utilizzare una parte del credito eccedente l’annualità per acquistare obbligazioni decennali (BTP).

Buoni del tesoro poliennali che possono essere sottoscritti nel limite del 10% della quota annuale che eccede i crediti di imposta e a condizione che il cessionario abbia esaurito la propria capienza fiscale dell’anno.

Stralcio del testo di legge:

“1. All’articolo 121 del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, sono apportate le seguenti modificazioni:

- a) dopo il comma 1-quater sono inseriti i seguenti:

1-sexies. Alle banche, agli intermediari finanziari iscritti nell’albo previsto dall’articolo 106 del testo unico delle leggi in materia bancaria e creditizia, di cui al decreto legislativo 1° settembre 1993, n. 385, alle società appartenenti a un gruppo bancario iscritto nell’albo di cui all’articolo 64 del medesimo testo unico e alle imprese di assicurazione autorizzate a operare in Italia ai sensi del codice delle assicurazioni private, di cui al decreto legislativo 7 settembre 2005, n. 209, cessionarie dei crediti d’imposta di cui al comma 2 del presente articolo, ai sensi dell’articolo 119 del presente decreto, in relazione agli interventi la cui spesa è stata sostenuta fino al 31 dicembre 2022, è consentito di utilizzare, in tutto o in parte, tali crediti d’imposta al fine di sottoscrivere emissioni di buoni del tesoro poliennali, con scadenza non inferiore a dieci anni, nel limite del 10 per cento della quota annuale eccedente i cre- diti d’imposta, sorti a fronte di spese di cui al predetto articolo 119 del presente decreto, già utilizzati in compensazione ai sensi dell’articolo 17 del decreto legislativo 9 luglio 1997, n. 241, nel caso in cui il cessionario abbia esaurito la propria capienza fiscale nello stesso anno. In ogni caso, il primo utilizzo può essere fatto in relazione alle ordinarie emissioni effettuate a partire dal 1° gennaio 2028. Con appositi provvedimenti di natura direttoriale dell’Agenzia delle entrate e del Ministero dell’economia e delle finanze, sentita la Banca d’Italia, sono individuate le modalità applicative del presente comma;”

4) PERIMETRO DELLA RESPONSABILITÀ SOLIDALE

Modificati anche i commi che avevano ridefinito il perimetro della responsabilità solidale dei cessionari già nella prima versione del decreto.

In caso di concorso in violazione con dolo o colpa grave il cessionario, o il fornitore che ha applicato lo sconto, viene ritenuto responsabile in solido con chi ha maturato illegittimamente il credito.

Dolo e colpa grave che sono stati chiariti nella circolare 33/E del 2022 dell’Agenzia delle Entrate, e che ha fornito ulteriori chiarimenti inerenti alle modalità di verifica della dirigenza richiesta.

Con il DL 11/2023, il concorso in violazione è escluso quando il cessionario dimostra di aver acquisito il credito e di essere in possesso di una specifica documentazione elencata, ed integrata in corso di conversione in legge, nel decreto stesso.

Te la riassumo velocemente: il titolo edilizio, la notifica preliminare, la visura catastale, le fatture le ricevute o altri documenti per comprovare le spese, le asseverazioni, le delibere condominiali, la documentazione richiesta dal decreto requisiti del 6 agosto 2020, il visto di conformità, l’attestazione inerente alla disciplina antiriciclaggio.

Alcuni dei documenti non sono sempre presenti, dipende dalla tipologia di intervento. Inoltre in corso di conversione in legge alcune voci sono state modificate ed altre integrate: come l’asseverazione per la riduzione del rischio sismico, e il contratto di appalto sottoscritto.

Stralcio del testo di legge:

“ 6-bis. Ferma restando, nei casi di dolo, la disciplina di cui al comma 6 del presente articolo e fermo restando il divieto di acquisto di cui all’articolo 122-bis, comma 4, il concorso nella violazione che, ai sensi del medesimo comma 6, determina la responsabilità in solido del fornitore che ha applicato lo sconto e dei cessionari, è in ogni caso escluso con riguardo ai cessionari che dimostrino di aver acquisito il credito di imposta e che siano in possesso della seguente documentazione, relativa alle opere che hanno originato il credito di imposta, le cui spese detraibili sono oggetto delle op- zioni di cui al comma 1:

- a) titolo edilizio abilitativo degli interventi, oppure, nel caso di interventi in regime di edilizia libera, dichiarazione sostitutiva dell’atto di notorietà, resa ai sensi dell’articolo 47 del testo unico di cui al decreto del Presidente della Repubblica 28 dicembre 2000, n. 445, in cui sia indicata la data di inizio dei lavori ed attestata la circostanza che gli interventi di ristrutturazione edilizia posti in essere rientrano tra quelli agevolabili, pure se i medesimi non necessitano di alcun titolo abilitativo, ai sensi della normativa vigente;

- b) notifica preliminare dell’avvio dei lavori all’azienda sanitaria locale, oppure, nel caso di interventi per i quali tale notifica non è dovuta in base alla normativa vigente, dichiarazione sostitutiva dell’atto di notorietà, resa ai sensi dell’articolo 47 del testo unico di cui al decreto del Presidente della Repubblica 28 dicembre 2000, n. 445, che attesti tale circostanza;

- c) visura catastale ante operam o storica dell’immobile oggetto degli interventi oppure, nel caso di immobili non ancora censiti, domanda di accatastamento;

- d) fatture, ricevute o altri documenti comprovanti le spese sostenute, nonché documenti attestanti l’avvenuto pagamento delle spese medesime;

- e) asseverazioni, quando obbligatorie per legge, dei requisiti tecnici degli interventi e della congruità delle relative spese, corredate di tutti gli allegati previsti dalla legge, rilasciate dai tecnici abilitati, con relative ricevute di presentazione e deposito presso i competenti uffici;

- f) nel caso di interventi su parti comuni di edifici condominiali, delibera condominiale di approvazione dei lavori e relativa tabella di ripartizione delle spese tra i condomini;

- g) nel caso di interventi di efficienza energetica diversi da quelli di cui all’articolo 119, commi 1 e 2, la documentazione prevista dall’articolo 6, comma 1, lettere a) e c), del decreto del Ministro dello sviluppo economico 6 agosto 2020, recante “Requisiti tecnici per l’accesso alle detrazioni fiscali per la riqualificazione energetica degli edifici – cd. Ecobonus”, pubblicato nella Gazzetta Ufficiale n. 246 del 5 ottobre 2020, oppure, nel caso di interventi per i quali uno o più dei predetti documenti non risultino dovuti in base alla normativa vigente, dichiarazione sostitutiva dell’atto di notorietà, resa ai sensi dell’articolo 47 del testo unico di cui al decreto del Presidente della Repubblica 28 dicembre 2000, n. 445, che attesti tale circostanza;

- h) visto di conformità dei dati relativi alla documentazione che attesti la sussistenza dei presupposti che danno diritto alla detrazione sulle spese sostenute per le opere, rilasciato ai sensi dell’articolo 35 del decreto legislativo 9 luglio 1997, n. 241, dai soggetti indicati all’articolo 3, comma 3, lettere a) e b), del regolamento di cui al decreto del Presidente della Repubblica 22 luglio 1998, n. 322, e dai responsabili dell’assistenza fiscale dei centri costituiti dai soggetti di cui all’articolo 32 del citato decreto legislativo n. 241 del 1997;

- i) un’attestazione, rilasciata dal soggetto che è controparte nella cessione comunicata ai sensi del presente articolo, di avvenuta osservanza degli obblighi di cui agli articoli 35 e 42 del decreto legislativo 21 novembre 2007, n. 231. Qualora tale soggetto sia una società quotata o una società appartenente al gruppo di una società quotata e non rientri fra i soggetti obbligati ai sensi dell’articolo 3 dello stesso decreto legislativo n. 231 del 2007, un attestazione dell’adempimento di analoghi controlli in osservanza degli obblighi di adeguata verifica della clientela è rilasciata da una società di revisione a tale fine incaricata;

- ibis) nel caso di interventi di riduzione del rischio sismico, la documentazione prevista dal decreto del Ministro delle infrastrutture e dei trasporti n. 329 del 6 agosto 2020, recante modifica del decreto del Ministro delle infrastrutture e dei trasporti n. 58 del 28 febbraio 2017, recante “Sisma Bonus – Linee guida per la classificazione del rischio sismico delle costruzioni nonché le modalità per l’attestazione, da parte di professionisti abilitati, dell’efficacia degli interventi effettuati”;

- i-ter) contratto di appalto sottoscritto tra il soggetto che ha realizzato i lavori e il committente.

6-ter. L’esclusione di cui al comma 6-bis opera anche con riguardo ai cessionari che acquistano i crediti d’imposta da una banca o da altra società appartenente al gruppo bancario della medesima banca o da una società quotata o da altra società appartenente al gruppo della medesima società quotata facendosi rilasciare un’attestazione del possesso, da parte della banca, della società quotata o della diversa società del gruppo cedente, di tutta la documentazione di cui al comma 6-bis. Resta fermo il divieto di cui all’articolo 122-bis, comma 4.

6-quater. Il mancato possesso di parte della documentazione di cui al comma 6-bis non costituisce, da solo, causa di responsabilità solidale per dolo o colpa grave del cessionario, il quale può fornire, con ogni mezzo, prova della propria diligenza o della non gravità della negligenza. Sull’ente impositore grava l’onere della prova della sussistenza dell’elemento soggettivo del dolo o della colpa grave del cessionario, ai fini della contestazione del concorso del cessionario nella violazione e della sua responsabilità solidale ai sensi del comma 6. Rimane ferma l’applicazione dell’articolo 14, comma 1-bis.1, del decreto-legge 17 maggio 2022, n. 50, convertito, con modificazioni, dalla legge 15 luglio 2022, n. 91.”

5) DIVIETO DI SCONTO IN FATTURA E CESSIONE DEL CREDITO

Confermata la decorrenza al 17 febbraio 2023 dalla quale vige il divieto di applicare la cessione del credito e lo sconto in fattura dell’articolo 121 del decreto rilancio.

Il principale contenuto del decreto è proprio questo, nell’articolo 2 viene stabilito che non sarà più possibile utilizzare le opzioni alternative, tranne per determinate casistiche che rispettano specifiche condizioni, dall’entrata in vigore della norma.

Stralcio del testo di legge:

“ Articolo 2.

(Modifiche in materia di cessione dei crediti fiscali)

- A decorrere dalla data di entrata in vigore del presente decreto, in relazione agli interventi di cui all’articolo 121, comma 2, del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, non è consentito l’esercizio delle opzioni di cui all’articolo 121, comma 1, lettere a) e b), del medesimo decreto-legge.”

6) CHI MANTIENE LA CESSIONE DEL CREDITO

Alcune tipologie di interventi così come alcuni soggetti, a determinate condizioni potranno ancora utilizzare le opzioni alternative di cessione e di sconto.

- chi usufruirà del bonus per l’eliminazione delle barriere architettoniche al 75% normato dall’articolo 119-ter del decreto rilancio, potrà continuare ad usufruire di cessione del credito e sconto in fattura;

- Interventi Superbonus per i quali sarà consentito accedere ancora le opzioni alternative saranno quelli che antecedentemente al 17 febbraio 2023:

– per gli immobili diversi dei condomini sia stata presentata la CILAS,

– per i condomini, sia stata presentata la CILAS e adottata la delibera assembleare,

– per gli interventi di demolizione ricostruzione sia stato presentato il titolo edilizio (con le modifiche in corso di conversione sono stati aggiunti anche i piani di recupero); - Interventi diversi dal Superbonus per i quali sarà consentito accedere alle opzioni alternative saranno quelli che antecedentemente al 17 febbraio 2023:

– sia stato presentato il titolo edilizio

– in caso di edilizia libera (per la quale non sono previsti titoli) siano stati avviati i lavori, o sia stato preso un accordo, oltre a una dichiarazione congiunta committente-fornitore

– per le agevolazioni di costruzione box e posti auto pertinenziali, per l’acquisto di immobili interamente ristrutturati, per il Sismabonus acquisti, sia stato presentato il titolo. - IACP (istituti autonomi delle case popolari), ONLUS, cooperative di abitazione, già costituite alla data del 17 febbraio, potranno accedere sempre e comunque alla cessione del credito e sconto in fattura.

- Deroga anche per gli interventi effettuati agli immobili danneggiati da eventi sismici verificatisi dal 1 aprile 2009 in poi, nei comuni dove sia stato dichiarato lo stato di emergenza. Potranno continuare ad utilizzare il bonus, ed il Superbonus, anche mediante cessione del credito e sconto in fattura.

Stralcio del testo di legge:

“1-bis. Le disposizioni di cui al comma 1 non si applicano alle opzioni relative alle spese sostenute per gli interventi di superamento ed eliminazione di barriere architettoniche di cui all’articolo 119-ter del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77.

- 2. Le disposizioni di cui al comma 1 non si applicano alle opzioni relative alle spese sostenute per gli interventi di cui all’articolo 119 del citato decreto-legge n. 34 del 2020, per i quali in data antecedente a quella di entrata in vigore del presente decreto:

- per gli interventi diversi da quelli effettuati dai condomini risulti presentata la comunicazione di inizio lavori asseverata (CILA), ai sensi dell’articolo 119, comma 13-ter, del decreto-legge n. 34 del 2020;

- per gli interventi effettuati dai condomini risulti adottata la delibera assembleare che ha approvato l’esecuzione dei lavori e risulti presentata la comunicazione di inizio lavori asseverata (CILA), ai sensi dell’articolo 119, comma 13-ter, del decreto- legge n. 34 del 2020;

- per gli interventi comportanti la demolizione e la ricostruzione degli edifici risulti presentata l’istanza per l’acquisizione del titolo abilitativo. Con esclusivo riferimento alle aree classificate come zone sismiche di categoria 1, 2 e 3, le disposizioni della presente lettera si applicano anche alle spese per gli interventi già rientranti nell’ambito di applicazione degli articoli 119 e 121, comma 2, del decreto- legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, compresi in piani di recupero del patrimonio edilizio esistente o di riqualificazione urbana comunque denominati, che abbiano contenuti progettuali di dettaglio, attuabili a mezzo di titoli semplificati, i quali alla data di entrata in vigore del presente decreto risultino approvati dalle amministrazioni comunali a termine di legge e che concorrano al risparmio del consumo energetico e all’adeguamento sismico dei fabbricati interessati.

- Le disposizioni di cui al comma 1 non si applicano alle opzioni relative alle spese sostenute per gli interventi diversi da quelli di cui all’articolo 119 del citato decreto- legge n. 34 del 2020, per i quali in data antecedente a quella di entrata in vigore del presente decreto:

- risulti presentata la richiesta del titolo abilitativo, ove necessario;

- per gli interventi per i quali non è prevista la presentazione di un titolo abilitativo, siano già iniziati i lavori oppure, nel caso in cui i lavori non siano ancora iniziati, sia già stato stipulato un accordo vincolante tra le parti per la fornitura dei beni e dei servizi oggetto dei lavori. Nel caso in cui alla data di entrata in vigore del presente decreto non risultino versati ac- conti, la data antecedente dell’inizio dei lavori o della stipulazione di un accordo vincolante tra le parti per la fornitura dei beni e dei servizi oggetto dei lavori deve essere attestata sia dal cedente o committente sia dal cessionario o prestatore me- diante dichiarazione sostitutiva dell’atto di notorietà resa ai sensi dell’articolo 47 del testo unico delle disposizioni legislative e regolamentari in materia di documentazione amministrativa, di cui al decreto del Presidente della Repubblica 28 dicembre 2000, n. 445;

- risulti presentata, con riguardo alle agevolazioni di cui all’articolo 16-bis, commi 1, lettera d), e 3, del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e all’articolo 16, comma 1-septies, del decreto-legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90, la richiesta di titolo abilitativo per l’esecuzione dei lavori edilizi.

3-bis. Le disposizioni di cui al comma 1 non si applicano alle opzioni di cui all’articolo 121, comma 1, lettere a) e b), del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, esercitate dai soggetti di cui alle lettere c), d) e d-bis) del comma 9 dell’articolo 119 del medesimo decreto- legge n. 34 del 2020 che risultano già costituiti alla data di entrata in vigore del presente decreto. Con riguardo ai soggetti di cui alla predetta lettera d-bis) del comma 9 dell’articolo 119 del decreto-legge n. 34 del 2020, tutti i requisiti necessari ai fini dell’applicazione delle disposizioni del comma 10-bis del medesimo articolo 119 devono sussistere fin dalla data di avvio dei lavori o, se precedente, di sostenimento delle spese, e devono permanere fino alla fine dell’ultimo periodo d’imposta di fruizione delle quote annuali costanti di detrazione, salvo il requisito della registrazione del contratto di comodato d’uso, nel caso di detenzione a tale titolo dell’immo- bile oggetto degli interventi, per il quale il secondo periodo del citato articolo 119, comma 10-bis, lettera b), prevede espressamente la sussistenza da data certa anteriore alla data di entrata in vigore del medesimo comma 10-bis.

3-ter. Con riferimento a quanto previsto dal secondo periodo del comma 3-bis, il requisito della non percezione di compensi o indennità di carica da parte dei membri del consiglio di amministrazione delle organizzazioni non lucrative di utilità sociale, delle organizzazioni di volontariato e delle associazioni di promozione sociale, previsto dalla lettera a) del comma 10-bis del- l’articolo 119 del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, è soddisfatto qualora, indipendentemente da quanto previsto nello statuto, sia dimostrato, con qualsiasi mezzo di prova oppure con dichiarazioni rese ai sensi degli articoli 46 e 47 del testo unico delle disposizioni legislative e regolamentari in materia di documentazione amministrativa, di cui al decreto del Presidente della Repubblica 28 dicembre 2000, n. 445, che i predetti membri del consiglio di amministrazione non hanno percepito compensi o indennità di carica ovvero vi hanno rinunciato o li hanno restituiti.

3-quater. Le disposizioni di cui al comma 1 non si applicano agli interventi effettuati in relazione a immobili danneggiati dagli eventi sismici di cui all’articolo 119, comma 8-ter, primo periodo, del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, nonché in relazione a immobili danneggiati dagli eventi meteorologici verificatisi a partire dal 15 settembre 2022 per i quali è stato dichiarato lo stato di emergenza con le deliberazioni del Consiglio dei ministri 16 settembre 2022, pubblicata nella Gaz- zetta Ufficiale n. 221 del 21 settembre 2022, e 19 ottobre 2022, pubblicata nella Gazzetta Ufficiale n. 255 del 31 ottobre 2022, situati nei territori della regione Marche.”

7) SUPERBONUS IN 10 ANNI PER I CESSIONARI

Introdotta durante la fase di conversione in legge la possibilità di fruire del Superbonus in 10 anni anziché 4.

Solo per i cessionari, e solo per le comunicazioni effettuate entro il 31 marzo 2023, sarà consentito compensare i crediti derivanti dal Superbonus, dal bonus per l’eliminazione delle barriere architettoniche al 75% e dal Sismabonus ordinario, in 10 rate annuali.

Stralcio del testo di legge:

“3-quinquies. All’articolo 9, comma 4, primo periodo, del decreto-legge 18 novembre 2022, n. 176, convertito, con modificazioni, dalla legge 13 gennaio 2023, n. 6, sono apportate le seguenti modificazioni:

- a) le parole: « di cui all’articolo 119 del decreto-legge 19 maggio 2020, n. 34, in deroga all’articolo 121, comma 3, terzo periodo, del medesimo decreto-legge » sono sostituite dalle seguenti: « di cui agli articoli 119 e 119-ter del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, e all’articolo 16, commi da 1-bis a 1-septies, del decreto-legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90, in deroga all’articolo 121, comma 3, terzo periodo, del predetto decreto-legge n. 34 del 2020»;

- b) le parole: « 31 ottobre 2022 » sono sostituite dalle seguenti: « 31 marzo 2023».

[ndr Decreto Aiuti quater – Decreto-legge del 18/11/2022 n. 176 convertito il legge con modificazioni – di seguito lo stralcio del testo coordinato:

Articolo 9 comma 4

- Per gli interventi di cui agli articoli 119 e 119-ter del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, e all’articolo 16, commi da 1-bis a 1-septies, del decreto-legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90, in deroga all’articolo 121, comma 3, terzo periodo, del predetto decreto-legge n. 34 del 2020, i crediti d’imposta derivanti dalle comunicazioni di cessione o di sconto in fattura inviate all’Agenzia delle entrate entro il 31 marzo 2023 e non ancora utilizzati possono essere fruiti in 10 rate annuali di pari importo, in luogo dell’originaria rateazione prevista per i predetti crediti, previo invio di una comunicazione all’Agenzia delle entrate da parte del fornitore o del cessionario, da effettuarsi in via telematica, anche avvalendosi dei soggetti previsti dal comma 3 dell’articolo 3 del regolamento di cui al decreto del Presidente della Repubblica 22 luglio 1998, n. 322. La quota di credito d’imposta non utilizzata nell’anno non puo’ essere usufruita negli anni successivi e non puo’ essere richiesta a rimborso. L’Agenzia delle entrate, rispetto a tali operazioni, effettua un monitoraggio dell’andamento delle compensazioni, ai fini della verifica del relativo impatto sui saldi di finanza pubblica e della eventuale adozione da parte del Ministero dell’economia e delle finanze dei provvedimenti previsti ai sensi dell’articolo 17, commi 12-bis, 12-ter e 12-quater, della legge 31 dicembre 2009, n. 196. Con provvedimento del direttore dell’Agenzia delle entrate sono definite le modalità attuative della disposizione di cui al presente comma.]”

8) SUPERBONUS IN 10 ANNI PER I CONTRIBUENTI

Per i contribuenti invece l’opzione sarà limitata ai soli interventi Superbonus e per le sole spese sostenute nel 2022. Opzione irrevocabile che consentirà di portare in dichiarazione dei redditi il credito in 10 anni anziché in 4.

Stralcio del testo di legge:

“3-sexies. All’articolo 119 del decreto- legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, dopo il comma 8-quater è inserito il seguente:

8-quinquies. Per le spese sostenute dal 1° gennaio al 31 dicembre 2022 relativamente agli interventi di cui al presente articolo, la detrazione può essere ripartita, su opzione del contribuente, in dieci quote annuali di pari importo a partire dal periodo d’imposta 2023. L’opzione è irrevocabile. Essa è esercitata nella dichiarazione dei redditi relativa al periodo d’imposta 2023. L’opzione è esercitabile a condizione che la rata di detrazione relativa al periodo d’imposta 2022 non sia stata indicata nella relativa dichiarazione dei redditi.”

9) ABROGATA LA CESSIONE PER ECOBONUS E SISMABONUS

Abrogate anche una serie di norme contenute nel decreto legge 63 del 2013, negli articoli 14 e 16, inerenti agli interventi Ecobonus e Simabonus ordinari, che consentivano di utilizzare la cessione del credito a determinate condizioni.

Stralcio del testo di legge:

“4. Le disposizioni di cui all’articolo 14, commi 2-ter, 2-sexies e 3.1, e all’articolo 16, commi 1-quinquies, terzo, quarto e quinto periodo, e 1-septies, secondo e terzo periodo, del citato decreto-legge n. 63 del 2013 sono abrogate.”

10) VARIANTI ALLE CILAS

Durante l’iter di conversione in legge vengono introdotte anche delle interpretazioni autentiche, retroattive, che vanno a chiarire determinati aspetti dei bonus.

Una tra queste è quella che riguarda le varianti in corso d’opera alla CILAS e agli altri titoli abilitativi. In particolare il riferimento ai diritti acquisiti di mantenere la cessione del credito e lo sconto in fattura e quelli inerenti al mantenimento della percentuale del 110%.

Le varianti in corso d’opera non rilevano ai fini dei termini previsti e quindi potrai mantenere il diritto di accedere alla cessione del credito e sconto in fattura, o alla percentuale del 110% per tutto il 2023, anche presentando pratiche successivamente alle date spartiacque.

Date stabilite nel presente decreto e che ti ho descritto nel precedente punto 6 alle lettere b) e c), e quelle nell’articolo 1 comma 894 della legge di bilancio 2023.

Stralcio del testo di legge:

“Articolo 2-bis.

(Norma di interpretazione autentica in materia di varianti degli interventi edilizi agevolati)

- Le disposizioni dell’articolo 1, comma 894, della legge 29 dicembre 2022, n. 197, e dell’articolo 2, commi 2 e 3, del presente decreto si interpretano nel senso che la presentazione di un progetto in variante alla comunicazione di inizio lavori asseverata (CILA) o al diverso titolo abilitativo richiesto in ragione della tipologia di intervento edilizio da eseguire non rileva ai fini del rispetto dei termini previsti. Con riguardo agli interventi su parti comuni di proprietà condominiale, non rileva, agli stessi fini, l’eventuale nuova deliberazione assembleare di approvazione della suddetta variante.

[ndr Legge di bilancio 2023 – Legge del 29/12/2022 n. 197 – di seguito lo stralcio del testo:

Articolo 1 comma 894

- Articolo 1 comma 894

Le disposizioni dell’articolo 9, comma 1, lettera a), numero 1), del decreto-legge 18 novembre 2022, n. 176, non si applicano:

a) agli interventi diversi da quelli effettuati dai condomini per i quali, alla data del 25 novembre 2022, risulta presentata la comunicazione di inizio lavori asseverata (CILA), ai sensi dell’articolo 119, comma 13-ter, del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77;

b) agli interventi effettuati dai condomini per i quali la delibera assembleare che ha approvato l’esecuzione dei lavori risulta adottata in data antecedente alla data di entrata in vigore del decreto-legge 18 novembre 2022, n. 176, sempre che tale data sia attestata, con apposita dichiarazione sostitutiva dell’atto di notorieta’ rilasciata ai sensi dell’articolo 47 del testo unico di cui al decreto del Presidente della Repubblica 28 dicembre 2000, n. 445, dall’amministratore del condominio ovvero, nel caso in cui, ai sensi dell’articolo 1129 del codice civile, non vi sia l’obbligo di nominare l’amministratore e i condomini non vi abbiano provveduto, dal condomino che ha presieduto l’assemblea, e a condizione che per tali interventi, alla data del 31 dicembre 2022, risulti presentata la CILA, ai sensi dell’articolo 119, comma 13-ter, del citato decreto-legge n. 34 del 2020;

c) agli interventi effettuati dai condomini per i quali la delibera assembleare che ha approvato l’esecuzione dei lavori risulta adottata in una data compresa tra quella di entrata in vigore del decreto-legge 18 novembre 2022, n. 176, e il 24 novembre 2022, sempre che tale data sia attestata, con apposita dichiarazione sostitutiva dell’atto di notorieta’ rilasciata ai sensi dell’articolo 47 del testo unico di cui al decreto del Presidente della Repubblica 28 dicembre 2000, n. 445, dall’amministratore del condominio ovvero, nel caso in cui, ai sensi dell’articolo 1129 del codice civile, non vi sia l’obbligo di nominare l’amministratore e i condomini non vi abbiano provveduto, dal condomino che ha presieduto l’assemblea, e a condizione che per tali interventi, alla data del 25 novembre 2022, risulti presentata la CILA, ai sensi dell’articolo 119, comma 13-ter, del citato decreto-legge n. 34 del 2020;

d) agli interventi comportanti la demolizione e la ricostruzione degli edifici, per i quali alla data del 31 dicembre 2022 risulta presentata l’istanza per l’acquisizione del titolo abilitativo.]”

11) SAL E PAGAMENTI BONUS DIVERSI DAL SUPERBONUS

Chiarito anche l’aspetto inerente agli stati di avanzamento lavori legati ai pagamenti, per i bonus diversi dal Superbonus. L’interpretazione autentica prevede che la liquidazione dei lavori in base ai SAL sia una facoltà e non un obbligo.

Stralcio del testo di legge:

“Articolo 2-ter.

(Norme di interpretazione autentica in materia di condizioni per la detraibilità delle spese)

- Al fine di garantire la certezza del diritto e di prevenire e ridurre il contenzioso in materia di incentivi per le spese relative agli interventi di cui all’articolo 121, comma 2, del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77:

l’articolo 121, comma 1-bis, del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, si interpreta nel senso che, per gli interventi diversi da quelli di cui all’articolo 119 del citato decreto-legge, la liquidazione delle spese per i lavori in base a stati di avanzamento costituisce una mera facoltà e non un obbligo;”

12) ASSEVERAZIONE COSTO DEL VISTO DI CONFORMITÀ

Per quanto riguarda invece il costo del visto di conformità, che può rientrare nelle spese agevolabili, non è obbligatorio inserirlo nell’asseverazione della congruità delle spese redatta dal tecnico.

Chiarimento che si è reso necessario a seguito di una risposta dell’Agenzia delle Entrate che ha previsto l’inserimento del costo del visto di conformità nell’asseverazione del professionista tecnico.

Stralcio del testo di legge:

“Articolo 2-ter.

(Norme di interpretazione autentica in materia di condizioni per la detraibilità delle spese)

- Al fine di garantire la certezza del diritto e di prevenire e ridurre il contenzioso in materia di incentivi per le spese relative agli interventi di cui all’articolo 121, comma 2, del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77:

gli articoli 119, comma 15, e 121, comma 1-ter, del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, nella parte in cui prevedono la detraibilità delle spese sostenute per il rilascio del visto di conformità ivi previsto, si interpretano nel senso che, ai fini della predetta detraibilità, l’indicazione di tali spese nel computo metrico e nelle asseverazioni di congruità delle spese a cura dei tecnici abilitati costituisce una mera facoltà e non un obbligo;”

13) ASSEVERAZIONE TARDIVA SISMABONUS

Risolta anche la questione dell’asseverazione del Sismabonus. L’allegato B del progettista strutturale che deve essere consegnato contestualmente, tempestivamente, e comunque prima dell’inizio lavori, pena la decadenza dell’agevolazione, potrà essere consegnato mediante l’istituto della remissione in bonis.

Entro la data della prima dichiarazione dei redditi o, in caso di cessione del credito e sconto in fattura, entro la data della comunicazione telematica.

Stralcio del testo di legge:

“Articolo 2-ter.

(Norme di interpretazione autentica in materia di condizioni per la detraibilità delle spese)

- Al fine di garantire la certezza del diritto e di prevenire e ridurre il contenzioso in materia di incentivi per le spese relative agli interventi di cui all’articolo 121, comma 2, del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77:

è concessa al contribuente la possibilità di avvalersi della remissione in bonis di cui all’articolo 2, comma 1, del decreto-legge 2 marzo 2012, n. 16, convertito, con modificazioni, dalla legge 26 aprile 2012, n. 44, rispetto all’obbligo di presentazione nei termini dell’asseverazione di efficacia degli interventi per la riduzione del rischio sismico, di cui all’articolo 3, comma 3, del decreto del Ministro delle infrastrutture e dei trasporti n. 58 del 28 febbraio 2017, ai fini delle detrazioni fiscali di cui all’articolo 16, commi 1-quater, 1-quinquies e 1-septies, del decreto-legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90, e all’articolo 119, comma 4, del decreto- legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77; in relazione a tali benefici fiscali, la lettera b) del citato comma 1 dell’articolo 2 del decreto-legge n. 16 del 2012 si interpreta nel senso che la prima dichiarazione utile è la prima dichiarazione dei redditi nella quale deve essere esercitato il diritto a beneficiare della detrazione della prima quota costante dell’agevolazione, fermo restando che, nel caso in cui l’agevolazione sia fruita mediante esercizio di una delle opzioni previste dall’articolo 121, comma 1, del decreto-legge n. 34 del 2020, la remissione in bonis del contribuente deve avvenire prima della presentazione della comunicazione di opzione di cui al comma 7 del medesimo articolo 121;”

14) ATTESTAZIONE SOA

Chiariti anche alcuni aspetti inerenti l’obbligo dell’attestazione SOA.

Dal 2023 i lavori di importo superiore a 516.000 € dovranno essere affidati ad imprese che siano in possesso del documento.

Per i contratti sottoscritti tra il 21 maggio e il 31 dicembre 2022, i requisiti del periodo transitorio, cioè l’essere in possesso o l’aver richiesto il rilascio dell’attestazione SOA, debbono essere stati soddisfatti entro il 1° gennaio 2023.

Per quanto riguarda la soglia di 516.000 € il calcolo va fatto per ciascun singolo contratto.

L’obbligo dell’attestazione SOA non riguarda il bonus per l’acquisto di immobili interamente ristrutturati o agevolati con il Sismabonus acquisti.

Stralcio del testo di legge:

“Articolo 2-ter.

(Norme di interpretazione autentica in materia di condizioni per la detraibilità delle spese)

- Al fine di garantire la certezza del diritto e di prevenire e ridurre il contenzioso in materia di incentivi per le spese relative agli interventi di cui all’articolo 121, comma 2, del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77:

l’articolo 10-bis del decreto-legge 21 marzo 2022, n. 21, convertito, con modificazioni, dalla legge 20 maggio 2022, n. 51, si interpreta nel senso che:

1) per i contratti di appalto e di subappalto stipulati tra il 21 maggio 2022 e il 31 dicembre 2022, è sufficiente che la condizione di essere in possesso dell’occorrente qualificazione di cui alla lettera a) del comma 1 del predetto articolo 10-bis oppure di documentare al committente o all’impresa appaltatrice l’avvenuta sottoscrizione di un contratto di cui alla lettera b) del medesimo comma 1 risulti soddisfatta entro il 1° gennaio 2023;

2) il limite di 516.000 euro di cui all’alinea del comma 1 e al comma 2 del predetto articolo 10-bis è calcolato avendo riguardo singolarmente a ciascun contratto di appalto e a ciascun contratto di subappalto;

3) le disposizioni del predetto articolo 10-bis, essendo riferite alle spese sostenute per l’esecuzione di lavori, non si applicano con riguardo alle agevolazioni concernenti le spese sostenute per l’acquisto di unità immobiliari.”

15) CHIARIMENTI SULLA COMPENSAZIONE

Altro chiarimento introdotto in fase di conversione in legge riguarda la compensazione dei crediti fiscali.

È un argomento fuori dalle mie competenze, ma che ritengo necessario doverlo menzionare per completezza, riporto di seguito l’esatto contenuto del dossier parlamentare del 28 marzo 2023.

“L’articolo 2-quater, introdotto in sede referente, fornisce un’interpretazione autentica sull’applicabilità dell’istituto cosiddetto della “compensazione orizzontale” ovvero della possibilità riconosciuta al contribuente di compensare debiti e crediti nei confronti di enti impositori diversi, ivi compresi i crediti di cui all’articolo 121 del decreto-legge n. 34 del 2020.

La norma in esame, nello specifico, chiarisce come vada interpretato l’articolo 17, comma 1, primo periodo, del decreto legislativo 9 luglio 1997, n. 241, in materia di compensazione.

La disposizione si interpreta nel senso che la compensazione ivi prevista può avvenire, nel rispetto delle disposizioni vigenti, anche tra debiti e crediti nei confronti di enti impositori diversi, specificando che la disposizione si applica anche ai crediti di cui all’articolo 121 dell’articolo n. 34 del 2020 (per una descrizione degli interventi si veda l’articolo 2).

Si ricorda che l’articolo 17, comma 1, primo periodo, del decreto legislativo 9 luglio 1997, n. 241 prevede che i contribuenti eseguono versamenti unitari delle imposte, dei contributi dovuti all’INPS e delle altre somme a favore dello Stato, delle regioni e degli enti previdenziali, con eventuale compensazione dei crediti, dello stesso periodo, nei confronti dei medesimi soggetti, risultanti dalle dichiarazioni e dalle denunce periodiche presentate successivamente alla data di entrata in vigore del presente decreto. Tale compensazione deve essere effettuata entro la data di presentazione della dichiarazione successiva. La compensazione del credito annuale o relativo a periodi inferiori all’anno dell’imposta sul valore aggiunto, dei crediti relativi alle imposte sui redditi e alle relative addizionali, alle imposte sostitutive delle imposte sui redditi e all’imposta regionale sulle attività produttive, per importi superiori a 5.000 euro annui, può essere effettuata a partire dal decimo giorno successivo a quello di presentazione della dichiarazione o dell’istanza da cui il credito emerge. Il versamento unitario e la compensazione riguardano i crediti e i debiti relativi:

- alle imposte sui redditi, alle relative addizionali e alle ritenute alla fonte riscosse mediante versamento diretto ai sensi dell’Art. 3 del decreto del Presidente della Repubblica 29 settembre 1973, n. 602; per le ritenute di cui al secondo comma del citato Art. 3 resta ferma la facoltà di eseguire il versamento presso la competente sezione di tesoreria provinciale dello Stato; in tal caso non è ammessa la compensazione;

- all’imposta sul valore aggiunto dovuta ai sensi degli articoli 27 e 33 del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, e quella dovuta dai soggetti di cui all’Art. 74;

- alle imposte sostitutive delle imposte sui redditi e dell’imposta sul valore aggiunto;

- all’imposta prevista dall’Art. 3, comma 143, lettera a), della legge 23 dicembre 1996, n. 662;

- all’imposta prevista dall’articolo 1, commi da 491 a 500, della legge 24 dicembre 2012, n. 228;

- ai contributi previdenziali dovuti da titolari di posizione assicurativa in una delle gestioni amministrate da enti previdenziali, comprese le quote associative;

- ai contributi previdenziali ed assistenziali dovuti dai datori di lavoro e dai committenti di prestazioni di collaborazione coordinata e continuativa di cui all’Art. 49, comma 2, lettera a), del testo unico delle imposte sui redditi, approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917;

- ai premi per l’assicurazione contro gli infortuni sul lavoro e le malattie professionali dovuti ai sensi del testo unico approvato con decreto del Presidente della Repubblica 30 giugno 1965, n. 1124;

- agli interessi previsti in caso di pagamento rateale ai sensi dell’Art. 20;

- al saldo per il 1997 dell’imposta sul patrimonio netto delle imprese, istituita con decreto-legge 30 settembre 1992, n. 394, convertito, con modificazioni, dalla legge 26 novembre 1992, n. 461, e del contributo al Servizio sanitario nazionale di cui all’Art. 31 della legge 28 febbraio 1986, n. 41, come da ultimo modificato dall’Art. 4 del decreto- legge 23 febbraio 1995, n. 41, convertito, con modificazioni, dalla legge 22 marzo 1995, n. 85;

- alle altre entrate individuate con decreto del Ministro delle finanze, di concerto con il Ministro del tesoro, del bilancio e della programmazione economica, e con i Ministri competenti per settore;

- al credito d’imposta spettante agli esercenti sale cinematografiche;

- alle somme che i soggetti tenuti alla riscossione dell’incremento all’addizionale comunale debbono riversare all’INPS, ai sensi dell’articolo 6-quater del decreto-legge 31 gennaio 2005, n. 7, convertito, con modificazioni, dalla legge 31 marzo 2005, n. 43, e successive modificazioni;

- alle tasse sulle concessioni governative;

- alle tasse scolastiche.”

16) COMUNICAZIONI TELEMATICHE DOPO IL 31 MARZO 2023

Consentito l’invio dopo il 31 marzo 2023, con la remissione in bonis, delle comunicazioni telematiche per le opzioni di cessione del credito e sconto in fattura, anche in caso di contratto non concluso prima della scadenza. Ma solo verso banche e intermediari finanziari.

Comunicazione consentita fino al 30 novembre 2023 a fronte del pagamento di una sanzione di 250 €. Nel rispetto di tutte le disposizioni che contraddistinguono l’istituto della remissione in bonis.

Stralcio del testo di legge:

“Articolo 2-quinquies.

(Comunicazione per l’esercizio dell’opzione di cessione del credito)

- La comunicazione per l’esercizio dell’opzione di cessione del credito di cui all’articolo 3, comma 10-octies, del decreto- legge 29 dicembre 2022, n. 198, convertito, con modificazioni, dalla legge 24 febbraio 2023, n. 14, qualora il contratto di cessione non sia stato concluso alla data del 31 marzo 2023, può essere effettuata dal beneficiario della detrazione con le modalità ed entro i termini di cui all’articolo 2, comma 1, del decreto-legge 2 marzo 2012, n. 16, convertito, con modificazioni, dalla legge 26 aprile 2012, n. 44, se la cessione è eseguita a favore di banche, intermediari finanziari iscritti nell’albo previsto dall’articolo 106 del testo unico delle leggi in materia bancaria e creditizia, di cui al decreto legislativo 1° settembre 1993, n. 385, società appartenenti a un gruppo bancario iscritto nell’albo di cui all’articolo 64 del medesimo testo unico o imprese di assicurazione autorizzate a operare in Italia ai sensi del codice delle assicurazioni private, di cui al decreto legislativo 7 settembre 2005, n. 209.”

Fonti:

_____________________

Grazie per aver letto questo articolo!

Se ti è piaciuto e vuoi sostenere il lavoro che faccio, ti invito ad abbonarti al Sito o al canale YouTube.

Con il tuo sostegno, potrò continuare a produrre contenuti di qualità e a condividere le mie conoscenze e le mie idee con te, sia attraverso il sito che attraverso i miei video su YouTube.

Grazie per il tuo supporto!

Le informazioni ed i pareri contenuti in questo Sito, così come quelli forniti in risposta ai commenti sotto agli articoli, sono consigli e opinioni personali e sono espressi in forma acritica sulla base delle informazioni fornite. Valgono in via generale e non costituiscono un giudizio di merito. Non sostituiscono lo studio specifico dei documenti e dello stato dei luoghi da parte di un professionista, sempre necessario per ogni caso.

grazie